La fiebre de emisiones de deuda en América Latina no terminará pronto. Se espera que los Gobierno y las empresas con grado de inversión lideren otro año de fuertes emisiones de bonos internacionales en 2021 después de apresurarse este año a recaudar dinero para hacer frente a los efectos del covid-19.

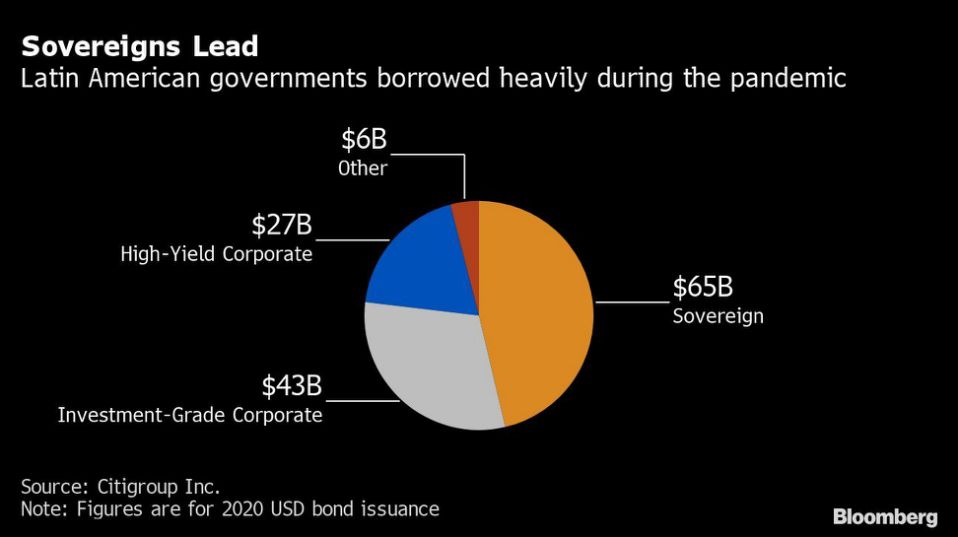

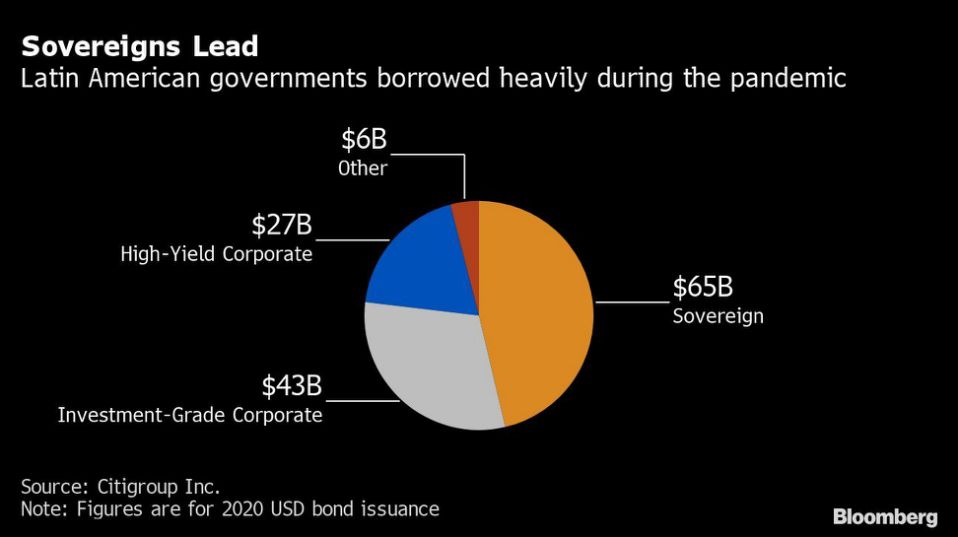

Este año, los prestarios recaudaron alrededor de US$ 140,000 millones en los mercados de deuda internacionales, un aumento de 20% con respecto al año anterior, según Citigroup Inc.; el segundo mayor agente colocador de la región este año. JPMorgan Chse &Co. lideró las colocaciones en la región en 2020.

"Probablemente vamos a observar un aumento el próximo año y tal vez incluso probar el nivel del mercado de aguas altas de 2017", cuando las ventas alcanzaron un récord de US$ 150,000 millones, dijo Chris Gilfond, de capitales de Citi para la región. "No hay razón para creer que las necesidades van a disminuir materialmente".

Después de que los mercados de créditos se descongelaran para las naciones en desarrollo a fines de marzo, América Latina recurrió a la deuda para superar una fuerte recesión impulsada por la pandemia. Algunos de los prestatarios más grandes, como México y Perú, realizaron ventas reiteradas e incluso empresas pequeñas y más riesgosas pudieron acceder a los mercados por primera vez mientras los inversionistas buscaban rendimientos.

Fuente: La República, 23 de Diciembre del 2020.